CEO Wereldhave: ‘Horeca komt keihard terug’

De uitrol van de vaccins gaat er voor zorgen dat de coronamaatregelen binnen nu en enkele maanden van de baan zijn. Eén van de zwaarst getroffen sectoren is de retail, waar de verhuurders van het winkelvastgoed automatisch mee hebben geleden.

De Aandeelhouder sprak met Wereldhave CEO Matthijs Storm om te weten te komen hoe voor retail en retailvastgoed de wereld ná corona eruit ziet.

1 Hoe kijkt u terug op het coronajaar?

Het was natuurlijk in maart vorig jaar alle hens aan dek. Twee fases eigenlijk: ten eerste moesten we alles operationeel aanpassen, twee looprijen et cetera, wat vooral in Nederland veel werk opleverde. In Frankrijk en België gingen immers de winkels dicht en daar konden de teams van ons rustig toekijken hoe we dat in Nederland aanpakten.

Daarna was het zaak de financiële zaken op orde te krijgen. Dus: veel contact met al onze 1400 huurders om toch zo goed mogelijk eruit te komen. En we hebben de herfinanciering met onze banken voor elkaar gebokst: €270 miljoen geherfinancierd en dat was natuurlijk ook lastig in coronatijd.

Banken wilden wel, maar hadden veel tijd nodig. De downgrade die we van Moody’s kregen werkte natuurlijk ook door. De introductie van de vaccins tenslotte had meteen een goede impact op onze verkopen.

Uiteindelijk zijn er we er goed doorheen gekomen: onze teams hebben uitstekend werk geleverd, de bezettingsgraad was aan het einde van 2020 hoger dan aan het begin. De heropening straks is voor ons geen uitdaging meer

2 Verwacht u nog veel faillissementen de komende tijd onder uw huurders als straks de steun wegvalt?

Dat zal zeker het geval zijn, daar moeten we realistisch in zijn. Nu zien we dat nog niet maar als straks de steun wegvalt sluit ik dat zeker niet uit. Overigens kun je je afvragen of een aantal van die zaken het zonder corona ook wel gered hadden.

3 De horeca heeft het zwaar gehad. Verwacht u daar zware klappen bij uw huurders?

Horeca komt keihard terug, daarvan ben ik overtuigd. Ik zei al dat de trend naar meer beleving en minder spullen kopen doorzet. Er zullen zo hier en daar wel wat horecazaken omvallen, maar grosso modo zie je hier juist ook een consolidatieslag, meer ketens en meer professionele investeerders die zich ermee bemoeien. Kijk naar Waterland, dat Loetje heeft gekocht, en Doppio, dat overal goedlopende zaken neerzet.

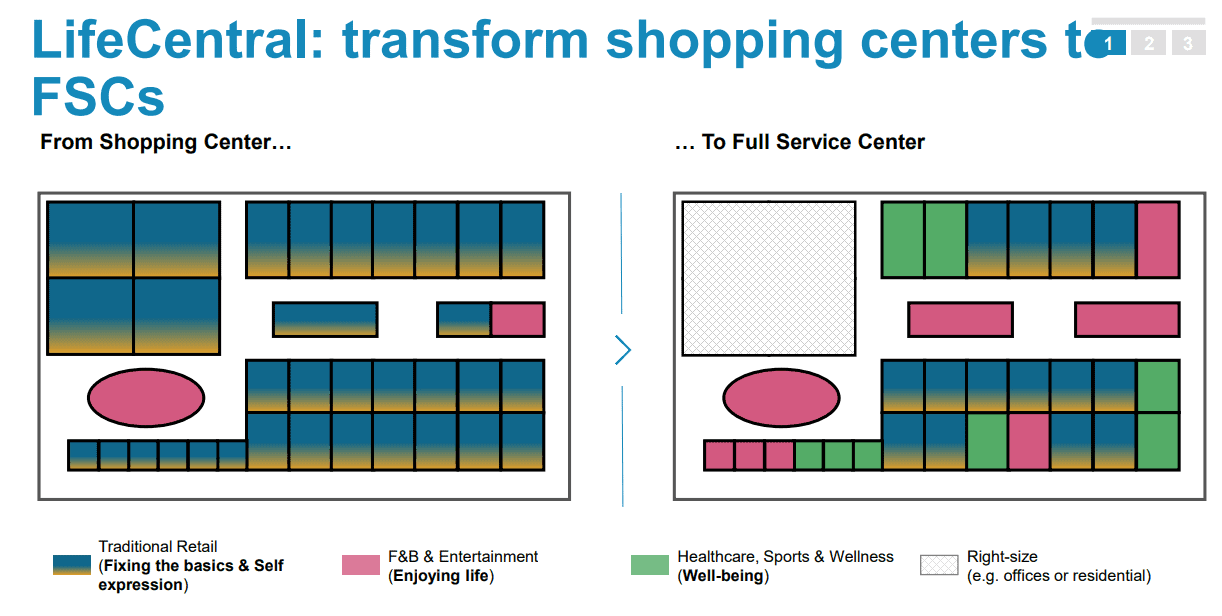

4 Kort voor corona presenteerde u uw nieuwe strategie: LifeCentral. Heeft u op enigerlei manier door corona uw strategie moeten aanpassen?

Je zou kunnen zeggen dat we ons wat meer op woningen focussen. Met de opbrengst die we denken uit het investeren in woningen te kunnen halen denken we €1,60-1,85 aan onze NAV toe te voegen.

Met woningvastgoed kunnen we onze basis ook versterken. Nu hebben we op sommige plekken fashionwinkels als uitgangspunt: die hebben het moeilijk. Als je daar woningen voor in de plaats krijgt heb je voor je boekwaarde een stevigere basis.

Corona was meer een bevestiging en een versnelling van een trend die we al zagen gebeuren. Onze blueprints van onze toekomstige Full Service Centers van voor corona en na corona kennen dan ook weinig verschillen. Bepaalde zaken die omgevallen zijn stonden bij ons al op ‘rood’, en in die zin betekent dat ook dat we zelfs wat kunnen versnellen in onze transformatie.

De trend is, al was corona daar een tijdelijke spelbreker, dat de consument meer beleving wil en minder spullen wil kopen, al is er ook een categorie die online heeft ontdekt en daarmee doorgaat.

5 Wanneer is de eerste winkelcentrum omgebouwd tot Full Service Center en waaraan moet zo’n winkelcentrum dan voldoen?

De eerste hopen we, al is het natuurlijk een continu proces van verbeteren, eind 2022 te presenteren, Kortrijk wordt dat. Er komt dan zo’n 25% mixed use in. Dat is geen willekeurig percentage maar door ons nauwkeurig zo vastgesteld op basis van marktonderzoek en onze blueprints per centrum.

Een succesvol LifeCentral Full Service Center moet voldoen aan een aantal criteria: voldoende klanttevredenheid, dat geldt dan zowel voor onze bezoekers als ook voor de huurders natuurlijk, een IRR (internal rate of return) van 6% en een mixed use van 25%.

Met mixed use bedoelen we horeca, gezondheidszorg, ontspanning, flex-kantoren, woningen en aanverwante huurders. Parcls bijvoorbeeld is een onderneming die bij ons pakketten inzamelt en rondbrengt in de buurt. Daar willen we met The Point een soort servicebalie van maken.

6 Hoe staat het met de verkoop van het Franse vastgoed?

We waren redelijk ver met de verkoop van alle Franse winkelcentra vorig jaar, dat zou dan als één portfolio verkocht worden. Maar we hebben, mede onder invloed van de vaccins en de verbeterde liquiditeitspositie besloten om die overeenkomst met een potentiële koper te laten expireren.

We denken dat we door ze één voor één te verkopen meer geld kunnen krijgen dan wat we vorig jaar verwachtten. Toen waren de geïnteresseerde partijen vooral financiële partijen. De Nederlandse winkelcentra die we verkopen wilden, zijn zo goed als allemaal weg, dat hopen we dit halfjaar nog af te ronden.

7 Wat is dan de impact daarvan op de schuldgraad?

Die staat nu op 46.3% maar gaat door de verkoop van het Nederlandse vastgoed naar circa 45%. Wanneer we de Franse winkelcentra verkopen zakken we naar 35% en daar voelen we ons zeer comfortabel bij.

Sowieso zullen we door het vasthouden van een deel van het directe resultaat de schuld wat afbouwen.

8 In de FBI-regelingen wordt 60% als grens aangehouden voor wat betreft vreemd vermogen.

Dat vastgoedbedrijven 40% aanhouden als bovengrens heeft onder andere te maken met onze kredietverschaffers. Die vinden 40% als een beter uitgangspunt. Er is wel eens onderzoek gedaan naar waar het ideale punt lag.

Bij 60% maak je natuurlijk meer rendement, maar loop je ook een groter risico: je kan je dan geen grote tegenvallers veroorloven in bijvoorbeeld de waarderingen van het vastgoed. Tegenwoordig hebben we onder onze huurders bijvoorbeeld meer pop-up stores: dat hoort bij deze tijd.

Maar dat geeft minder visibiliteit want die huren doorgaans voor een maand of drie. Sowieso hebben FBI-instellingen geen voordeel van meer rente-uitgaven: we betalen geen vennootschapsbelasting dus rente kunnen we niet van de belastingen aftrekken.

9 Wat betekent dat voor het dividend?

Vanwege FBI-verplichtingen moesten we over het afgelopen jaar dividend uitkeren en dat hebben we dan ook gedaan: €0,50, al moet dat nog bevestigd worden op de AVA natuurlijk. We voorzien, zoals uitgelegd in onze strategie, een dieptepunt in onze directe resultaat per aandeel van €1,40-1,50 in 2022.

Dat zou iets kunnen opschuiven als de verkoop van de Franse assets wat vertraging oploopt. Voor 2022 mag een belegger dan uitgaan van een uitkering van 75-85% van onze DRPS (directe resultaat per aandeel) waarmee je, middenprik genomen, uitkomt op €1,16.

Voor dit jaar verwachten we ergens tussen het dividend van dit jaar en dat van 2022 uit te komen. Analisten gaan nu uit van €1 per aandeel en daar zitten ze denk ik niet ver mee bezijden de waarheid. Vanaf 2022 verwachten we dan het dividend met 4 a 6% per jaar te kunnen laten groeien.

10 Voor retailbeleggers is dividend de hoofdreden om in vastgoed te beleggen.

We hebben best een grote schare retailbeleggers bij Wereldhave, we schatten dat tussen de 25 en 50% van onze aandelen bij particuliere beleggers zit. Daar zit van alles tussen, tot family offices, rijke particulieren en kleine retailbeleggers met 50 stuks.

Sowieso willen we voor deze groep wat meer zichtbaar zijn, en daarom hebben we ook met Euronext een webinar georganiseerd, In the Boardroom. Dat webinar vindt plaats op woensdag 14 april om 20.00 uur.

Aanmelden voor dat webinar kunt u via de volgende link: https://channel.royalcast.com/indeboardroom/#!/indeboardroom/20210414_1

Webinar ‘In the Boardroom’ – 14 april 2021 van 20:00-21:00u

Een gesprek tussen Matthijs Storm (CEO Wereldhave), Jaap Kuin (Head listed real estate Van Lanschot Kempen) en Jim Tehupuring (1Vermogensbeheer). In een interactieve sessie met de kijkers wordt hierin onder andere besproken:

-

- De strategie van Wereldhave: wat maakt dit bedrijf nu anders?

- De impact van Covid-19

- Ontwikkelingen en verwachtingen

- Waarom te beleggen in Wereldhave

U kunt zich hieronder aanmelden voor het webinar.

Op 26 april, houdt Wereldhave haar AVA. U kunt daar bij aanwezig zijn door u aan te melden bij www.abnamro.com/evoting. Omdat het niet fysiek is ontvangt elke aandeelhouder die de stukken aanmeldt voor de vergadering een cadeaukaart en verloot Wereldhave 5 minuten winkelen in één van de winkelcentra. Hier leest u meer daarover.

Match My View

Vind snel en gemakkelijk een beursproduct dat past bij uw strategie.

Profiteer van

koersstijgingen of juist koersdalingen met onze handige selectietool. Selecteer een aandeel: