Dit was 2022: Wat een waanzin weer

Het jaar zit erop. Met een start op 796 en een finish op 689.01 kunnen we onmogelijk spreken van een goed jaar of meevallend jaar maar wees eerlijk: het had erger gekund.

De naweeën van corona lieten zich voelen in allerlei facetten. De economie ging weer open in 2021. Nadat consumenten zich in coronatijd vooral stortten op producten (alles voor thuis bijvoorbeeld) ging het nu om de dienstensector.

De grote massa had geld overgehouden aan corona en de overheid stimuleerde er lustig op los. Geld genoeg in omloop dus en als dan iedereen alles tegelijk wil, betekent dat hogere prijzen.

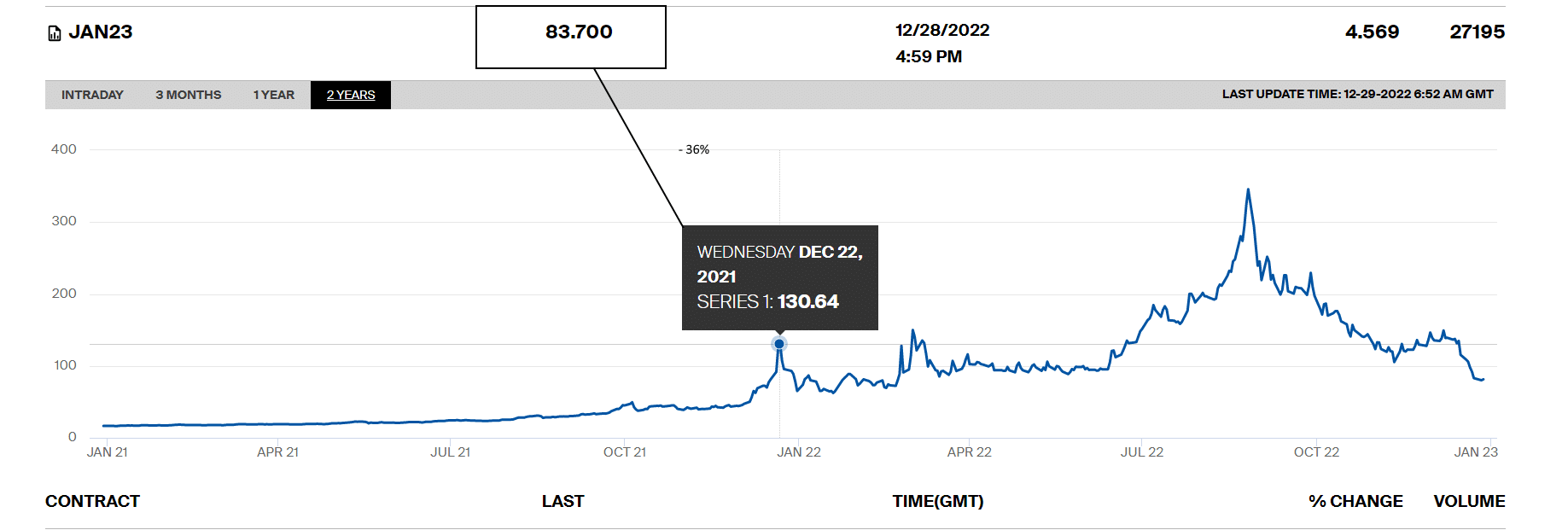

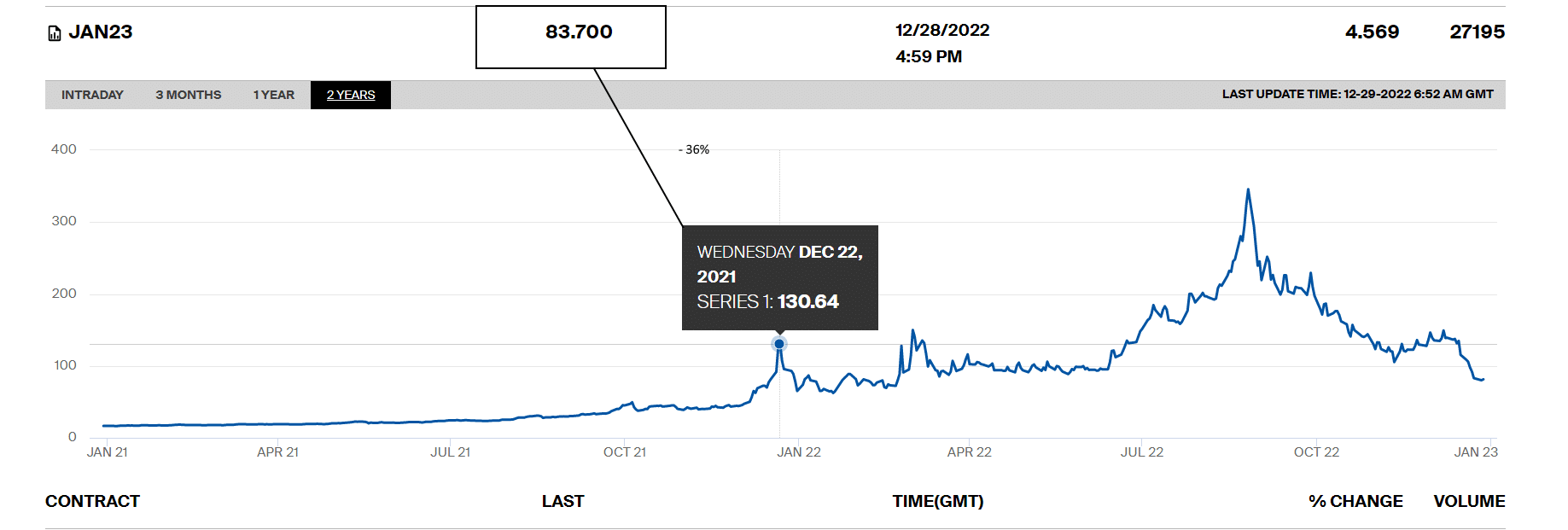

Die energieprijzen, die overigens al eind 2021 fors stegen, omdat China bijvoorbeeld veel gas nodig had, zie onderstaande grafiek, voordat de Russen Oekraïne binnenvielen, rezen verder na de inval op 24 februari.

De échte spike in gasprijzen kwam echter pas in augustus 2022 toen bekend werd dat Europese overheden massaal LNG kochten overzees, in Qatar, Amerika en Australië.

De TTF Gas Future bereikte een piek van €349 in augustus. Inmiddels noteert deze weer rond €80-85. Het weer is uitermate zacht op dit moment en er is veel, heel veel, ingekocht.

Naar verwachting zal het volgende winter ook nog even spannend worden maar de Europese infrastructuur wordt rap uitgebreid en dan zullen we weliswaar hogere gasprijzen hebben dan eerst, maar wel binnen de perken.

Inflatie en rente

Een tweede les uit 2022 is dat je inflatie niet moet onderschatten. Het ironische is dat juist de professionals, de topmensen van de centrale banken, dat deden.

Eigenlijk twee keer. Eerst door jarenlang de inflatie te proberen aan te wakkeren, later door de initiële inflatie ontstaan vanuit de heropstart van de economie te downplayen.

Het gezegde luidt: inflatie is net tandpasta. Eens het uit de tube is, krijg je het maar heel moeilijk weer terug.

En dat blijkt en dat komt omdat inflatie een zelfversterkend effect heeft. Als je meer moet betalen voor producten, ga je zelf ook meer vragen voor jouw producten (loon) om dat te compenseren.

Zo stijgt alles en iedereen mee. We zitten daar nu vol in: de beruchte loon-prijsspiraal.

De centrale banken moesten de rente verhogen om de inflatie te beteugelen en gaven daarmee min of meer aan dat hun eigen beleid van het afgelopen decennium rücksichtslos en waanzinnig was geweest.

Hieronder zie je hoe agressief de Fed de rente moest verhogen om enigszins in de buurt van de langjarige inflatieverwachtingen te komen.

Mind you: de inflatie beliep meer dan 10% terwijl de rente nagenoeg op nul stond……Er moest dus snel wat gebeuren om in ieder geval de markten het idee te geven dat ze íets deden.

Winnaars en verliezers

De beurs laat een duidelijk verschil tussen winnaars en verliezers zien. Grosso modo:

- energie en grondstoffen zijn winnaars, Shell winnaar in AEX:

Uitgelicht: #Shell stijger van het jaar https://t.co/FQbi8SInEK

— Nico A. Inberg (@NicoInberg) December 30, 2022

- banken en verzekeraars profiteren van hogere rente maar hebben last van onrust op beurs en nakende recessie

- techfondsen naar z’n mallemoer door hogere rente en lagere groeiverwachtingen

- Olie sterk gestegen maar van hoogtepunten af

- Gas blijft nog duur maar gekte voorbij

- Goud werkte niet als inflatiehedge

- Bitcoin al helemaal niet, bleek speculatieve bubbel.

Hieronder bespreken we de 25 AEX-aandelen kort:

Adyen NV: 1288-44,3%: last van hoge rente en druk op e-commerce maar groei bleef bij Adyen zelf goed. Adyen zit in techkamp en kan daar zelf weinig aan doen.

Aegon 4,74 +7,9%: deal met ASR maakt van Aegon een Amerikaanse speler met een belang in ASR. Uitstekend management maakte juiste keuze

Ahold Delhaize 26,84 -10,9%: Alles zat mee in corona, nu druk op marges, dollar loopt wat terug en stevige concurrentie. IPO Bol.com van de baan

Akzo Nobel 62,56 -35,17%: last van hogere grondstoffen. Akzo had in t verleden ook veel voordeel van lagere rentes op schulden, dat is nu ook voorbij

ArcelorMittal 24,58 -12,7%: Twee topjaren maar nu spant het erom. Blijft de vraag naar staal goed? Dan volgt er wederom een mooi, maar geen topjaar.

ASMI 235,65 -39,4%: Finke dalingen bij de drie chipfondsen terwijl de omzetten juist goed/uitstekend waren. Ook hier geldt dat de rente als spelbreker geldt. China blijft bij de chippers

ASML 503,80 -28,7%: ook een factor, omdat er exportbeperkingen gelden. Beide ASM’s hebben prachtige langetermijnplannen bekendgemaakt.

BESI 56,56 -24,6%: Wordt als de meest cyclische gezien. Als Hybrid Bonding ook maar de helft oplevert van wat men denkt, is Besi een absolute koop op dit niveau

DSM 114,30 -42,27%: Een bedrijf met twee CEO’s: dat werkt niet. Wachten op implementatie van overname Firmenich. Duur bedrijf gekocht dat aroma’s maakt.

EXOR NV 68,30: Italiaanse holding, heeft niets te zoeken hier behalve exposure naar meer beleggers. Ferrari, Stellantis en CNH. En Juventus….

Heineken 87,88 -11,11%: Defensief, dat blijkt maar weer. Heineken zal de marges weer zien herstellen straks en kan dan weer naar €100

IMCD 133,15-31,6%: Prachtige groeier, groeit nog steeds maar kwam de man met de hamer tegen. Hogere rente zet waardering fors lager.

ING 11,39 -6,9%: Banken hebben niet echt kunnen profiteren van de hogere rente ivm onzekerheid economie. ING zelf is wel overtuigd van succes en keerde veel extra geld uit.

KPN 2,89 +5,9%: Eén van de topperformers. Telecom kan inflatie makkelijk doorgeven, niemand stapt over. Telecom was ook achtergebleven ivm lage (lees: geen) groei.

NN Group 38,16 -19,9%: Tegenvallend, zeker gezien hogere rente. Te wijten aan onzekerheid markten, verzekeraars zijn tegenwoordig ook grote wealth managers.

Philips Koninklijke 14,00 -57,3%: Drama bij Philips met de beademingsapparaten. Kijken hoe ze hieruit gaan komen. Koers van €50 naar €12,50 gedaald, ongekend.

Prosus 64,45 -12,4%: Wat een kansen bij Prosus dit jaar. Daalde tot onder €40 op problemen China-VS. Koopt eigen aandelen in om discount weg te krijgen.

Randstad NV 56,96 -5,1%: Opmerkelijk sterk jaar voor Randstad. Analisten vrezen een recessie maar er is overal tekort aan personeel, goed voor Randstad voorlopig.

RELX 25,84 -9,4%: Lichte daling ivm hogere rentes. Bedrijf draait weer als vanouds, ook vakbeurzen weer helemaal terug.

Shell PLC 26,48 +37,1%: Het jaar van Shell. Zie elders in dit magazine

Signify NV 31,38 -23,1%: Gaat recessie merken, stelde omzetverwachting omlaag bij. Wel mooi dividendrendement nu en kansen voor LED ivm energiebezuinigingen

UMG 22,51 -9,2%: Prachtig bedrijf met unieke portefeuille muziekrechten. Wordt nog onvoldoende gewaardeerd op onze beurs.

Unibail-Rodamco-Westfield 48,63 -21,1%: winkels weer open, maar forse rentestijging is niet fijn. Begint nu eindelijk met verkoop Amerikaanse assets. Het mooiste gaat als eerste weg.

Unilever PLC 46,87 -0,4%: Uitstekend hersteld van eerdere dip onder €40. Zag af van dure overname en dat werd dan weer beloond.

Wolters Kluwer 97,76 -5,6%: Sterk als vanouds. Draait degelijke omzet en geeft inflatie gewoon door.

Tot slot: een cadeau van De Aandeelhouder: 30 dagen gratis meekijken:

Graag laten we zien wat we allemaal doen voor de leden van onze beleggersclub. Zonder enige kosten of verdere verplichtingen kun je nu voor 30 dagen GRATIS meekijken bij DeAandeelhouder. Je zit nergens aan vast en hoeft dus ook geen betaalgegevens in te vullen.

Alleen je naam en emailadres is voldoende. We zijn er van overtuigd dat je alle waardevolle informatie die we delen met onze leden fantastisch gaat vinden.

KLIK HIER OM JE AAN TE MELDEN

Krijg 30 dagen lang GRATIS toegang tot:

- Ons online beursmagazine

- Onze premium videocontent

- Ons exclusieve koersdoelenportaal

- De Q&A met Nico waar je vragen kunt stellen

- Onze premium artikelen

- En nog veel meer!

KLIK HIER OM JE AAN TE MELDEN

Match My View

Vind snel en gemakkelijk een beursproduct dat past bij uw strategie.

Profiteer van

koersstijgingen of juist koersdalingen met onze handige selectietool. Selecteer een aandeel: