HAL: Verkoop GrandVision?

Dit artikel is eerder verschenen op 5 december bij De Aandeelhouder op Zaterdag. In het kader van de flinke beursstijging van het HAL-aandeel wordt het nu opnieuw gepubliceerd. Nog geen lid? Slechts €8,25 per maand, hier kunt u zich aanmelden.

————————————————————————————————–

HAL Trust, de fameuze beleggingsmaatschappij uit Rotterdam, staat voor een belangrijke periode in haar bestaan. Eén van haar grootste deelnemingen, GrandVision staat op het punt om verkocht te worden. Er is een mooi bod, maar door de pandemie hebben de kopers bedenkingen.

Vaak wordt het spel gespeeld via de media en die laten zich, in ruil voor nieuws en dus clicks en dus reclamegeld, daar maar al te graag voor gebruiken. EssilorLuxottica, dat de brillenwinkels van GrandVision wil overnemen (want het vult een blinde vlek in Europa in) liet officieus doorschemeren dat ze van de deal af wilden zien.

Korte tijd later werd dan officieel weer bevestigd dat dat niet het geval was, maar de schrik zat er bij HAL misschien toch even in. Ik denk dat ze zich daar in vergissen, want bij HAL schrikken ze niet zo snel en er wacht bovendien een break-up fee van €400 miljoen aan het einde van de regenboog.

Wij willen korting

Met andere woorden: Essilor wil korting. Zoals we om ons heen zien gaan de meeste voor corona ingezette deals wel door, alleen is er in veel gevallen door de kopers met succes aan de prijs gemorreld. We zagen dat bijvoorbeeld bij Tiffany-LVMH, Taubman-Simon (vastgoed) en NIBC-Blackstone.

Bedrijven met een langetermijnvisie, en wie heeft dat niet, zullen door de pandemie heen kijken en hun ingezette strategie gewoon doorzetten. Dat geldt waarschijnlijk ook voor Essilor-Luxottica, dat met de winkels van GrandVision in Europa een paar belangrijke witte vlekken op de kaart kan invullen.

Ervan uitgaande dat het tot een deal komt, dient de vraag zich aan: wat gaat HAL met dat geld doen? GrandVision is met afstand de grootste deelneming en vertegenwoordigt op basis van de huidige beurskoers een waarde van €5,1 mrd voor HAL. Dat is 42% van de totale portefeuille.

We gaan er in ons rekenvoorbeeld vanuit dat de deal uiteindelijk doorgaat, dan wel voor €26 per aandeel, dan wel voor €28 per aandeel, als HAL de poot echt stijf weet te houden. En onderhandelen kunnen ze.

HAL kan drie dingen doen:

- het geld herinvesteren

- het geld uitkeren

- een combinatie van beiden

Het geld herinvesteren kan op verschillende manieren: de bestaande deelnemingen kunnen uitgebreid worden, HAL kan op zoek naar niet-beursgenoteerde ondernemingen of zelfs via de beurs acquisities doen. De beurs is echter niet goedkoop en Private Equity barst van de poen waardoor er nog weinig goedkoops te vinden zal zijn.

Daarbij is de grote initiator achter HAL, de man die alle investeringen in het verleden deed, weg. Het nieuwe management heeft nog weinig grote zaken gedaan, afgezien van wat investeringen in CoolBlue en wat bouwgerelateerde aankopen.

Dan komen we vanzelf op de andere mogelijkheid: het geld uitkeren. De familie Van der Vorm staat niet meer rechtstreeks aan het stuur en wie weet, zeggen zij wel: geef dat geld maar hier, op een belastingvriendelijke (lees: belastingvrije) manier: wij doen het lekker zelf.

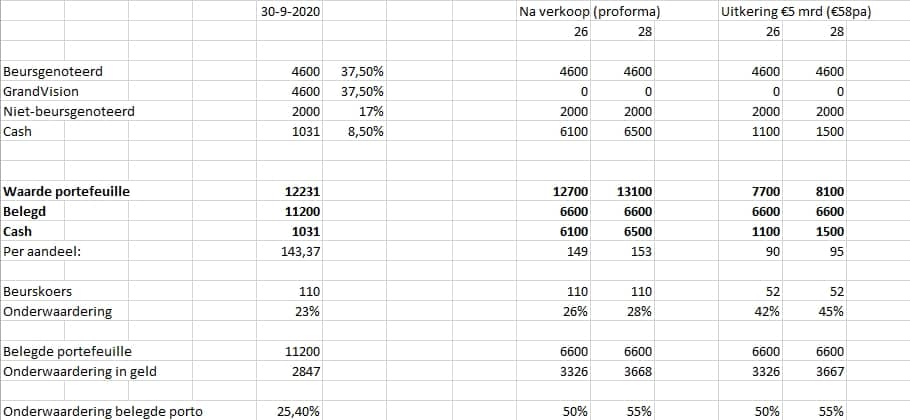

En dan wordt het interessant. Want HAL noteert tegen een behoorlijke korting op de beurs. Ruwweg beloopt deze zo’n 20%. Als we kijken naar de situatie per 30 september: toen had de portefeuille een waarde van 12,2 miljard, omgerekend €143,37 per aandeel (Bron: HAL).

De beurskoers was op die dag €110,20. De onderwaardering berekenen we door het verschil hiertussen te delen door de intrinsieke waarde. Dan komen we op een onderwaardering van 23%. De meeste Europese holdings noteren met een korting, vaak variërend van 10-30%. HAL echter heeft jarenlang juist met een premie genoteerd: de beurskoers was dan hoger dan de intrinsieke waarde. Dat kwam vooral doordat parel GrandVision, toen het nog bij de niet-beursgenoteerde bedrijven zat, veel te laag in de boeken stond.

In dit korte filmpje scroll ik even door de deelnemingen van HAL. Grosso modo is de portefeuille in een paar hapklare brokken op te delen:

- GrandVision: 38%

- Vopak, SBM, Boskalis: 38%

- Cash: 8%

- Niet-beursgenoteerd: 16%

De niet-beursgenoteerde ondernemingen staan hieronder in de video. Het mediaschuwe HAL heeft wel een eigen mediakanaal (FD Mediagroep), zit voor 49% in CoolBlue en investeerde onlangs in bouwer Van Wijnen. Met Tabs Holland (verhandelbaar op NPEX) bezit HAL een groothandel in bouwmaterialen. TABS Holland is een groep van 11 bedrijven waaronder bouwhandels Jongeneel en Pontmeyer en een aantal houthandels.

Reken maar van yes

In ons rekenvoorbeeld gaan we ervan uit dat HAL de opbrengst van GrandVision grotendeels wil uitkeren aan de aandeelhouders. €5 miljard op de rekening laten staan is een pijnlijke en dure exercitie met de negatieve rentes die banken rekenen over cash geld. Dat kost €25 mln per jaar en dat vinden accountants NIET leuk.

De clou van dit verhaal is dat de onderwaardering van de portefeuille slaat op het investeringsbeleid en dus de bestaande portefeuille. Het onderwaarderen van cash is raar, wanneer die cash belastingvrij wordt uitgekeerd is 100% gewoon 100%.

Rekent u mee. We gaan uit van de situatie op 30 september, zijnde de laatste cijferpresentatie van HAL. Intrinsieke waarde destijds €143,37, beurskoers €110,20. De onderwaardering van de beurskoers ten opzichte van de portefeuille was toen 23%. Haal ik daar de cashpositie (€1031 mln) uit, dan ontstaat er een korting van 25%. Tot zover niets aan de hand.

Stel: de deal gaat door

Nu gaan we ervan uit de deal doorgaat. HAL verkoopt GrandVision en krijgt daarvoor cash binnen. We gaan uit van twee scenario’s: verkoop voor €26 per aandeel en verkoop voor €28 per aandeel. Wanneer GV voor €26 wordt verkocht, krijgt HAL een cashpositie van €6,1 mrd. Bij een verkoop op €28 wordt dat €6,5 mrd. Wanneer we de totale cashpositie uit de portefeuille halen, blijft er een belegd vermogen over van €6,6 mrd. Hier gaan we zo mee rekenen.

Nu gaan we ervan uit dat HAL €5 mrd van de nieuwe cashpositie (€6,1-6,5 mrd) uitkeert. Dat is €58 per aandeel. De beurskoers daalt door de enorme uitkering van €110 naar €52. De intrinsieke waarde daalt van €12,7 mrd resp €13,1 mrd naar €7,7 mrd resp €8,1 mrd.

Kijken we naar de nieuwe onderwaarderingsmaatstaf, dan zien we dat door de verkoop van GrandVision de onderwaardering oploopt van 23% naar resp 26% en 28%. De clou is nu dat de onderwaardering in het aandeel uitgesmeerd wordt over de effectenportefeuille en niet over de cash. We halen de cash uit de portefeuille en kijken puur naar het belegd vermogen.

Die is zoals gezegd €6,6 mrd waard. De onderwaardering in geld gemeten is bij een verkoop op €26 €3,3 mrd, en bij een verkoop op €28 maar liefst €3,7 mrd. Omgerekend in percentages is dat 50% resp 55%. En dat is natuurlijk onbestaanbaar.

Let wel: deze hele rekenexercitie is gebaseerd op een aantal aannames die zich in de toekomst nog moeten materialiseren. We weten niet óf de verkoop doorgaat en we weten niet wat HAL met het geld gaat doen.

Zelf investeren?

Mocht HAL besluiten zelf de miljarden te gaan investeren, dan zullen we ons moeten verlaten op het trackrecord van de onderneming, en hopen dat de oude meesters met een timmermansoog toekijken. Wanneer we het langjarig gemiddelde van HAL als uitgangspunt nemen, is dat ook nog niet zo’n ramp.

Tot slot: boven het artikel staat Rijk rekenen met HAL. Er is natuurlijk ook een andere kant van de medaille. Wat als de overname niet doorgaat? GrandVision had in ieder geval een meevallend kwartaal getuige de laatste cijfers. De koers zou dan kunnen terugvallen richting €20-22. Wel komt er dan (bij GV) €400 mln binnen.

De overige deelnames staan er op dit moment redelijk goed voor. Boskalis is koerstechnisch eindelijk ontwaakt deze week na de recordorder uit de Filippijnen en SBM doet het sowieso heel goed dankzij de stabiele cashflows en Vopak is een degelijke cashflowmachine waar koersdoelen van €50-55 heel normaal zijn.

We gaan de komende maanden de beslissende fase in voor wat betreft de Essilor/HAL onderhandelingen. Ervan uitgaande dat de Frans/Italiaanse combi graag groter wil groeien, toestemming van de EU binnengehaald wordt en HAL ook liever de cash heeft, is het niet onlogisch dat er binnenkort een deal gesloten wordt.

Als de kopers er onderuit willen moeten ze €400 mln overmaken aan GrandVision voor alle trammelant die ze veroorzaakt hebben en daarvan komt dan natuurlijk weer indirect €306 mln in het pulletje van HAL terecht. De positie van HAL derhalve laat zich het beste als volgt illustreren:

Dit artikel is eerder verschenen op 5 december bij De Aandeelhouder op Zaterdag. In het kader van de flinke beursstijging van het HAL-aandeel wordt het nu opnieuw gepubliceerd. Nog geen lid? Slechts €8,25 per maand, hier kunt u zich aanmelden.

| Liever wat actiever handelen met turbo’s of certificaten?

Bekijk hier het aanbod van instrumenten voor het aandeel HAL Trust |

|

Match My View

Vind snel en gemakkelijk een beursproduct dat past bij uw strategie.

Profiteer van

koersstijgingen of juist koersdalingen met onze handige selectietool. Selecteer een aandeel: