Record regen op de beurs

Nu hebben klimaatwetenschappers het over te veel neerslag en klimaat veranderingen, maar ik doel op iets anders en moet het toch echt over de record-regen hebben op de financiële markten.

Het heeft natuurlijk alles te maken met “crowded trades” oftewel indexbeleggen dat helemaal uit zijn voegen barst en zeer kwalijke gevolgen heeft zodat iedereen de grote jongens uit de index najaagt en niemand meet omkijkt naar de kleinere veel interessantere bedrijven, of naar leuke waarde aandelen (Value).

Indices zijn in korte tijd aangetrokken tot ronde getallen of andere psychologische niveaus. Zo zien we in de AEX 850, Sp500 boven de 5.000, Nasdaq bij de 16.000, etc. Dus zo zit je spot-on met petjes 750 en zo moet je andere petje bestellen. Als we in dit tempo door blijven stijgen moet ik hopen dan mijn partij bestelde petjes AEX 1000 niet te ver hoeft om te varen vanuit China.

Petje 1.000

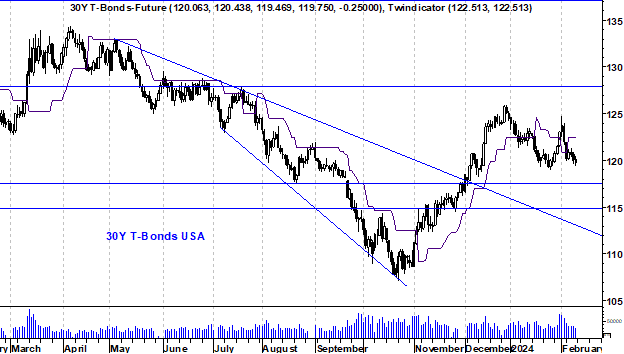

Deze rally begon vorig jaar nadat de rente in oktober snel daalde, toen iemand van de Treasury afdeling in de VS ontdekte dat ze een enorm herfinancieringsronde moeten afwerken in 2024 en dat die hogere rente pijnlijk zou zijn…

Maar na een snelle rente daling tot en met december dat jaar, stijgt nu de rente nu al weer een tijdje maar hierdoor wordt de rally in de Tech aandelen, die eerder stegen omdat ze rente gevoelig zijn op geen enkele wijze gedempt.

De rally is overdreven

Als iemand me met meer dan 35 jaar ervaring vraagt: Waarom de rally juist nu leidt naar nieuwe ‘All time High’ niveaus wereldwijd? Dan moet ik het antwoord helaas schuldig blijven.

China de tweede economie van de wereld en de grootste exporteur en tweede importeur van de wereld draait mede door vastgoedproblemen zeer slecht en dat zien we dan ook terug in de beurs aldaar.

In de VS zijn er allerlei Banken problemen, Commerciële vastgoed problemen, hoge credit kaart schulden, stijgende “delinquencies” met creditkaart en ook wij in Nederland hebben nog steeds te maken met nog niet betaalde corona schulden en oplopende schuld in het algemeen.

Maar tegenover deze en nog veel meer angsten, staat de grootste angst namelijk: om het spel/ de markt te missen.

Fear of missing out

Beleggers zien een nieuwe trend die de wereld gaat veranderen, hoewel nog nooit iemand echt tevreden geholpen werd door een Chat robot worden we binnenkort allemaal weg geautomatiseerd door Ai. Nu vergelijk ik Ai steeds met de Dot.com trend.

Ja nu bijna 25 jaar na de invoering werkt het uitstekend maar het heeft de nodige golfbewegingen meegemaakt en alles waarom we ooit Tech en Telecom kochten in 2000 is niet allemaal zo gegaan als we toen dachten. Kijk bijv. maar eens naar een grafiek van een grote Telco.

Trackers en trekkers

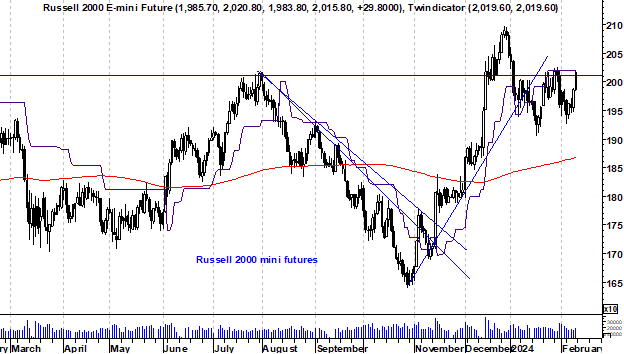

Nu heb ik het er al vaak over gehad dat slechts enkele aandelen de indexen trekken en ook heb ik erop gewezen dat niet alle Indices meedoen in de race naar nieuwe ‘All time highs’. Bijv. zelfs de S&P500 Equal Weight is dit jaar slechts 0,6 procent gestegen, de Russell 2000 maar ook Duitse Dax doen niet echt mee in de rally.

Zo zit de Russell2000 wel tegen de Twindicator aan dus alles is mogelijk?

Bevestiging omhoog?

De Duitse Dax is een herbeleggingsindex en zou dus harder dan de AEX moeten gaan, maar daar zien we ook niet heel veel van terug de afgelopen weken.

Doe allemaal even mee?

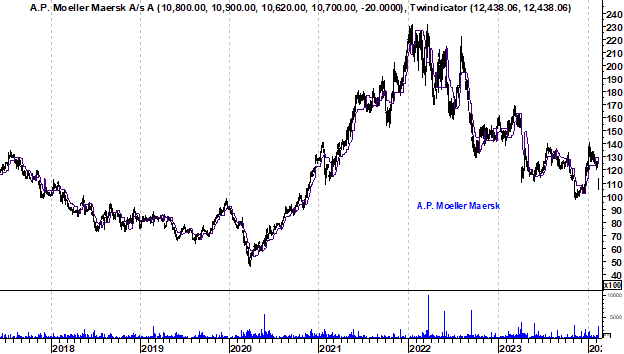

Ook zien we bijv. een aandeel dat in container vervoer zit A.P. Moeller Maersk (mogelijk bekend van het omvaren) ineens na de cijfers omlaag duiken en dat terwijl stijgende beurzen (all time highs) toch moeten duiden op goed lopende economieën en dus op veel vervoersbewegingen?

Analisten? Of liever Ai?

Nu zijn er wellicht lezers die roepen dat dit allemaal met analisten te maken heeft. Maar analisten maken me gek, zo vinden ze eerst Adyen een keiharde verkoop en dan moet het aandeel omlaag om het vervolgens op de huidige niveaus een koop mee te geven en ja op de bodem vond men het een verkoop…

Irritatie als je nadenkt over de financiële wereld

Analisten wijzen in de Amerikaanse media op het punt dat de S&P 500 gemiddeld gezien helemaal geen extreem hoge koers winst verhouding heeft. Nee gemiddeld zou je als je alle 500 stuks bekijkt dat kunnen vinden.

Echter het gaat helemaal niet om het gemiddelde, want het gemiddelde bedrijf heeft helemaal niet de index uit zijn voeren getrokken. Nee, het zijn slecht een handvol aandelen die de gekte maken en dat aantal wordt ook alleen maar kleiner.

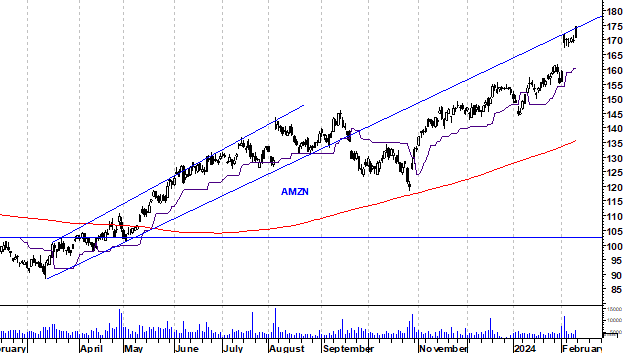

Zo staat Amazon dit jaar, na geen slecht 2023, plus 16,35 procent (oftewel 24,52 USD). Dat zijn rendementen die over een heel jaar niet misstaan maar over een maand is dit toch enthousiast. Helemaal als je ziet dat Insider topman Jeff Bezos gewoon voor 2 miljard Dollar aan aandelen verkoopt.

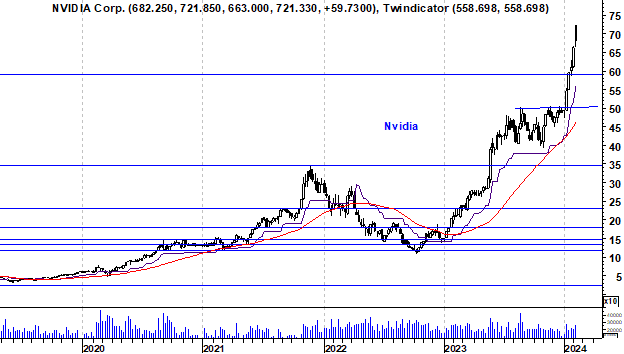

De hoofdstijger

De grootste stijger in de Sp500 is Nvidia. Dit aandeel is dit jaar bijna 50 procent hoger, oftewel 239,65 USD. Nu was het aandeel vorig jaar ook al fors gestegen en heeft tegenwoordig een koerswinstverhouding van 95,24 wat dus best hoog mag heten.

Het aandeel is al vijf weken alleen maar hoger en 5 weken geleden mocht je het ook al duur noemen maar dat schijnt de pret in deze accelaratie fase niet te drukken.

Verhalen over Intel met een nieuwe ASML machine, of TSMC die met Sam Altman (oprichter Open Ai) het monopoly van Nvidia wil doorbreken hebben tot nu toe geen effect op de koers. Maar dat het sprookje eindigt lijkt een zekerheidje.

Met een podiumplek in het zicht

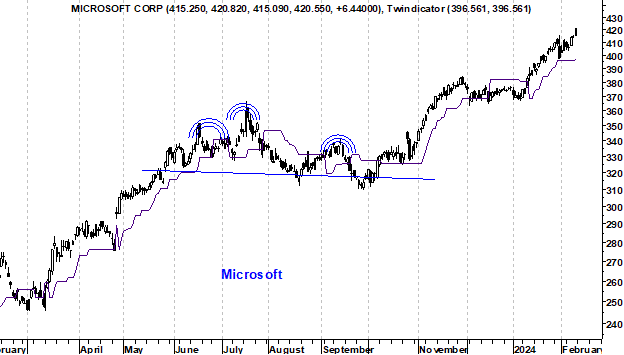

Nog een forse stijger in de kopgroep die profiteert van de Ai trend is MSFT. Microsoft is bijna 50 USD gestegen dit jaar, oftewel 13,4 procent.

Meta Platform is plus 121,82 USD in 2024, oftewel 35,18 procent erbij…

Terug naar het peloton

We hebben dus een kleine kopgroep en een aantal oud-toppers zijn ineens uit de kopgroep gevallen.

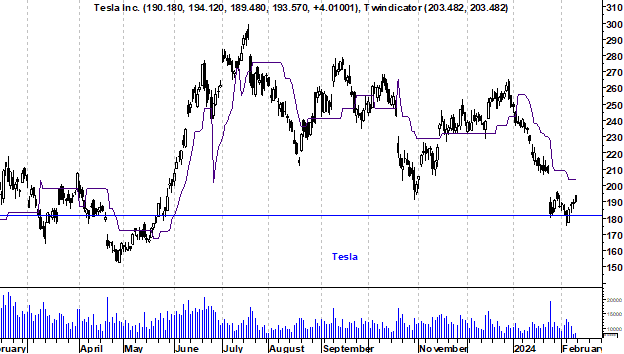

Zo hebben we Google (Alphabet) dat ‘slechts’ plus 10.66 USD is gestegen in 2024 oftewel 7,64 procent. Apple deed het nog slechter met slecht 1,7 procent stijging voor het jaar. Maar pas echt slecht deed autobouwer Tesla het met een min van 22,08 procent voor het jaar.

Toch nog even door over de koers/winst verhoudingen (K/W ook wel P/E).

Als we naar K/W’s kijken moeten we altijd naar de Shiller P/E kijken en waarom ik dat vind moet je als lezer maar laten zoeken met ChatGTP of gewoon zelf even zoeken op Wikipedia. De Shiller PE methode heeft me geholpen om de Kredietcrisis mede te voorspellen.

De huidige Shiller P/E voor de gehele Sp500 is gemiddeld 33,8 en als je weet dat het gemiddelde vanaf pakweg 1850 onder de 16 staat dan staan we historisch dus best hoog. Kijk ook eens in deze grafiek naar jaren voorafgaand aan grote beurscorrecties zoals bijv. in 1929 of de Dotcom hype in 2000.

Bron: Multpl.com

Dus langdurig gemiddeld 17.09 nu 33.83

Price to Book ratio (PBR) een betere maatstaf?

De PBR staat voor Price-to-Book ratio ook wel koers-boekwaarde ratio. Met deze ratio wordt de marktwaarde van een aandeel vergeleken met de boekwaarde van het bedrijf.

De boekwaarde van een bedrijf wordt berekend door het eigen vermogen te delen door het aantal uitstaande aandelen. Gemiddeld gezien is deze 2,83 voor de Sp500 maar nu ligt deze op 4,67. Historisch gezien was deze alleen in 2000 hoger, namelijk 5,06.

Bron: Multpl.com

Nog een leuke vergelijksmaatstaf

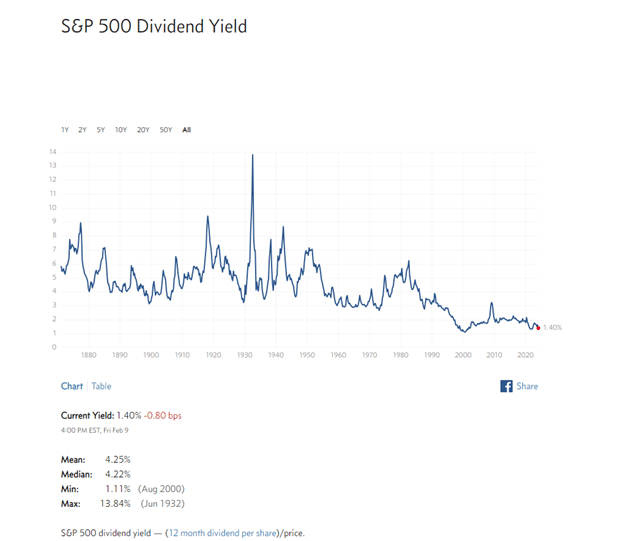

De Dividend yield is ook een leuke maatstaf om te kijken of aandelen historisch gezien duur of goedkoop zijn. Hoe lager de yield (het rendement) hoe duurder alle bedrijven gemiddeld zijn. Deze staat nu 1,4 procent en is gemiddeld 4,25.

Op een bodem van de markt staat de Dividend yield veel hoger dan het huidige niveau, dus een bodem zitten we niet. Overigens is het dividend rendement in vergelijking met de Amerikaanse rente ook heel laag.

Bron: Multpl.com

Nog eentje

Laten we dan ook nog eens kijken naar het gemiddelde van de winsten van de bedrijven in de SP500, oftewel Sp500 earnings. Deze staan hoog namelijk op 183,63 waarbij het gemiddelde 41,4 is. De vraag is dus eigenlijk zijn winsten blijvend hoog?

Bron: Multpl.com

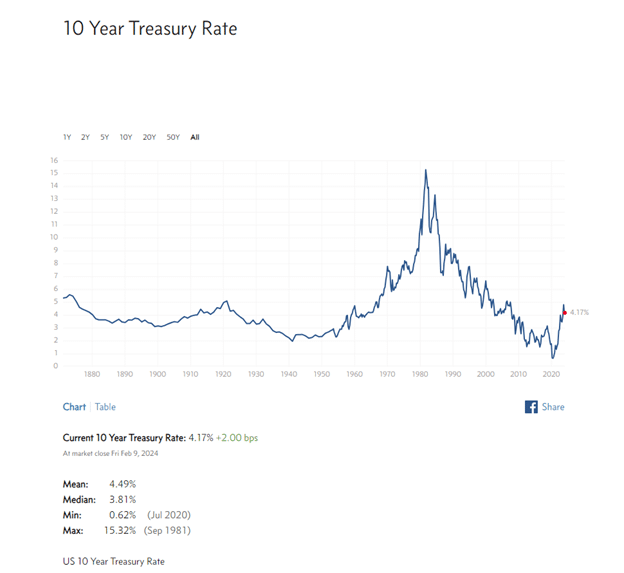

Zoals ik al noemde: De rente is van groot belang.

Omdat de toekomstige winsten verdisconteerd worden met de rente, maar ook dat bedrijven zich moeten financieren tegen (de markt) rente is van groot belang. Zo maken bedrijven als de rente laag is meer winst.

We kijken op dezelfde site dan ook nog even naar de rente in deze periode. Is de bodem gezet een kunnen we weer meer naar het langdurig gemiddelde? Overigens het langdurig gemiddelde blijkt met 4,49 procent best mee te vallen en daarmee ook is de huidige rente helemaal niet zo extreem hoog ondanks de inflatie.

Bron: Multpl.com

De voorzichtige eerste conclusie is dat de Amerikaanse markt historisch overgewaardeerd is en ja we kunnen een pleidooi houden dat het deze keer anders is (this time it’s different), maar de historie heeft ook altijd weer uitgewezen dat het achteraf gezien eigenlijk nooit zo anders is.

Kortom ik kom met een uitspraak van Kostolany:

Het beste medicijn tegen speculatie is verlies

Sprekende over verlies:

ARMe short traders

Nu heb ik in een grijs verleden, een tijdlang grote posities helpen runnen en ook een hedge fund achtig beleggingsfonds/portefeuille gemanaged. En ja ik ging ook graag short in aandelen die ik te duur vond. ARM Holdings is zo’n aandeel.

Het is zelfs duurder dan Nvidia en dus zou je zeggen alle reden om te shorten. Even voor wie het niet weet; ARM Holdings is een van oorsprong Britse multinational die halfgeleiders en software produceert, met zijn hoofdkwartier in Cambridge.

De meeste inkomsten komen van de ARM processoren. Daarnaast verkoopt het bedrijf ook software en computersystemen. Het bedrijf is leidend in de sector wat betreft chips voor mobiele telefoons.

Het is vanaf september 2016 in handen van het Japanse bedrijf SoftBank en sinds september 2023 weer terug op de beurs omdat Softbank een klein deel van de aandelen weer op de markt geplaatst had.

Juist doordat er slecht een klein deel verhandeld wordt heb je geen liquiditeit in dit aandeel en moet je zeker dus niet short zelfs niet als het veel en veel te duur is. ARM ging na resultaten zestig procent hoger door short-covering van de speculanten dus na roeptoeteren over stijging van Ai toepassingen.

Iets anders

Kering en andere luxe merken zoals LVMH veren op in sales en marges. Dit komt waarschijnlijk doordat de beursstijgingen en het daarmee gecreëerde rijkdom vraag creëert. De ‘Luxe fondsen’ trekken zich niets meer aan van de problemen in China, wat juist een groot verkoopgebied was (is). Mogelijk kom ik hier volgende week even iets meer uitgebreid erop terug.

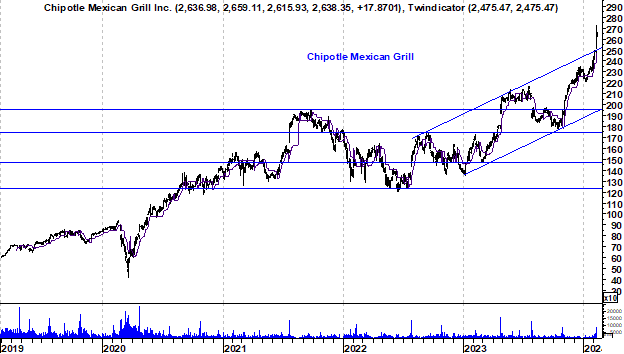

Met de Super Bowl in dit weekend, waar de Amerikanen meer eten dan met Kerst, kijk ik nog even naar mijn toekomstige lievelingsshort namelijk de Chipotle Mexican Grill restaurant keten.

Alleen al de naam met Chip is reden om te kopen

Dit bedrijf staat bijna 60 maal de verwachte winst en heeft een beurswaarde van 72,41 miljard dollar.

Deze waarde ten opzicht van McDonalds is hoog want die staan slechts 25 maal de verwachte winst en heeft een beurswaarde van 210 miljard maar is veel winstgevender (bijna 25 miljard in 2023) en is wereldwijd vertegenwoordigd.

Voordat we short gaan moeten we nog even geduld hebben maar wel vast een plan maken. We moeten dus (nog) niet tegen de trend in handelen.

Een zwarte zwaan van formaat: Schulden in de wereld

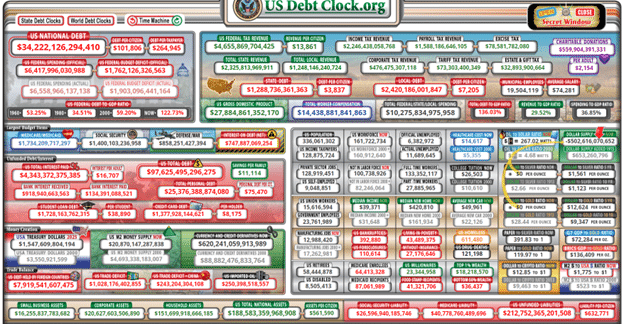

Het IMF (niet die van Tom Cruise/MIP) kwam recent met een rapport over de Schuldenberg wereldwijd. Deze berg staat op een totaal (publieke en private schulden) van 253 Triljoen USD en dat kwam op een kleine schuld van: 32.500 USD per wereldburger….

Kijk s.v.p. ook weer eens op de US Debt Clock om de schulden in de VS te zien het in realtime.

Of de wereld Debt Clock en dan vooral om je te verbazen over Japan dat ondertussen ETF’s (aandelen) koopt om de beurs omhoog te jagen. Hoe gek kan het worden?

Bron: Debt Clock

Resume: Door slechts een hand vol aandelen is de Sp500 en de Nasdaq naar eenzame hoogte omhoog getrokken. In Nederland is de AEX door ASML, BESI, ASMI ook naar de records getild. De komende week is het rijke Zuiden carnaval aan het vieren en dat is normaal een moeilijke periode voor de Nederlandse (en Duitse) beurs.

Ondertussen gaat het cijferseizoen nog even door. Pas in maart krijgen we de herwegingen in de sp500, de AEX en de Nasdaq moeten dus de hoogvliegers verkocht worden. Tot die tijd blijft mogelijk de speculatie in crowded assets zoals de Bitcoin en Indices vrolijk doorgaan.

Disclaimer

Deze Column/blog is op persoonlijke titel geschreven door: Cees Smit op 10/11 februari 2024 en wordt mede in het licht van zijn Actief Offensief portefeuille (ooit ook wel de Guardian/ Lage Landen strategie) gepubliceerd op de Today’s Group website en verschijnt ook op andere websites.

Deze absolute return strategie is geheel onafhankelijk van de andere portefeuilles/strategieën van de Today’s Group en speelt ook indien noodzakelijk in op dalingen (correcties). Daarmee is deze strategie niet voor iedere belegger geschikt. Deze column is geen persoonlijk advies en ook niet geschreven als een beleggingsadvies. Iedere vorm van beleggen brengt risico’s met zich mee.